Материалы по тегу: анализ рынка

|

11.04.2024 [14:52], Сергей Карасёв

В России растёт спрос на мощные облачные серверы для ИИ-задачКомпания iKS-Consulting обнародовала результаты исследования российского рынка облачных инфраструктур. По оценкам, в 2023 году его объём достиг 121,4 млрд руб., что на 33,9 % больше по сравнению с предыдущим годом, когда затраты оценивались в 90,6 млрд руб. При этом, как отмечается, в России растёт спрос на услуги аренды мощных серверов, предназначенных для задач ИИ и машинного обучения. Аналитики iKS-Consulting учитывают затраты в сегментах IaaS и PaaS. Говорится, что рынок облачных услуг в РФ находится на этапе бурного роста. Однако пока ещё не сложилась устоявшаяся структура спроса и предложения, а также существуют определённые опасения со стороны потенциальных клиентов. Директор по развитию бизнеса iKS-Consulting Дмитрий Горкавенко сообщил газете «Ведомости», что доля аренды серверов для обучения моделей ИИ на российском рынке облачных услуг в 2023 году составила 5,4 %. Для сравнения: годом ранее этот показатель равнялся приблизительно 4,0 %.

Источник изображения: iKS-Consulting Общая выручка компаний от аренды таких серверов в 2023 году составила почти 6,6 млрд руб. против 3,7 млрд руб. в 2022-м. Ключевыми игроками данного направления являются Cloud.ru, «Яндекс», «Крок», «Мегaфон», Selectel и CloudМТS. По прогнозам iKS-Consulting, к 2030 году доля выручки от услуг по аренде ИИ-серверов вырастет до 8,6 %, или до 50,3 млрд руб., при общем объёме рынка в 585,1 млрд руб. В исследовании также отмечается, что по итогам 2023 года в общем объёме выручки на рынке облачных инфраструктур около 4,8 %, или 5,9 млрд руб., пришлось на услуги вычислений на суперкомпьютерах. Годом ранее показатель был в 2,5 раза ниже — примерно 2,4 млрд руб., или 2,6% от общей выручки. Основными игроками в данном сегменте стали Cloud.ru, «Яндекс» и CloudМТS. В исследовании iKS-Consulting сказано, что сегмент B2G на российском рынке облачных услуг становится всё более значимым. Это связано с развитием государственных сервисов на базе облаков и активным переводом федеральных и региональных органов власти на единую облачную платформу.

06.04.2024 [17:35], Сергей Карасёв

Объём рынка корпоративных коммуникаций в России превысил 80 млрд руб.

json and partners consulting

анализ рынка

видеоконференцсвязь

импортозамещение

прогноз

россия

сделано в россии

сети

В 2023 году, по оценкам J’son & Partners Consulting, объём российского рынка корпоративных коммуникаций составил приблизительно 81 млрд руб. Ожидается, что к 2028-му затраты удвоятся и достигнут 164,2 млрд руб. Таким образом, показатель CAGR (среднегодовой темп роста в сложных процентах) в течение рассматриваемого периода окажется на уровне 15 %. Аналитики учитывают поставки решений для корпоративной телефонии, видеоконференцсвязи (ВКС), а также корпоративных мессенджеров и почтовых систем. J’son & Partners прогнозирует, что на фоне сложившейся геополитической обстановки продажи отечественных продуктов для корпоративных коммуникаций поднимутся с 37 млрд руб. в 2023 году до 149 млрд руб. в 2028-м. Значение CAGR ожидается около 33 %. Если прогноз оправдается, доля российских решений (ПО и оборудование) вырастет с 45 % в 2023 году до 91 % в 2028-м. В исследовании сказано, что продажи отечественных систем ВКС, включая ПО и оборудование, увеличатся до 44,5 млрд руб. в 2028 году по сравнению с 9,8 млрд руб. в 2023-м, что соответствует величине CAGR в 35 %. Спрос на средства корпоративной телефонии (виртуальные АТС на серверах, софт, IP-телефоны и др.) поднимутся за этот период с 20,2 млрд до 56,1 млрд руб. со значением CAGR в 23 %. В сегменте корпоративных мессенджеров продажи продуктов достигнут 28,2 млрд руб. в 2028 году по сравнению с 2,8 млрд руб. в 2023-м (величина CAGR составит 59 %). В секторе корпоративных почтовых решений (почтовые серверы в инфраструктуре заказчика и др.) ожидается величина CAGR на уровне 40 %, а продажи вырастут с 3,9 млрд руб. до 20,9 млрд руб. В тройку лидеров рынка отечественных систем ВКС входят такие компании, как IVA Technologies, Vinteo и TrueConf. Вместе с тем такие поставщики, как Cisco Systems, Microsoft и Avaya, покинули рынок РФ.

04.04.2024 [01:38], Александр Бенедичук

Серверную индустрию Тайваня в 2024 году ожидает рост благодаря буму ИИПо оценкам DIGITIMES Research, доходы тайваньского бизнеса, связанного с серверами, в 2023 году превысили 2 трлн тайваньских долларов, сократившись на 7 %. Согласно последнему отчету, снижение физического объёма поставок на 17,5 % привело к гораздо меньшим денежным потерям, чем ожидалось, так как в структуре экспорта выросла доля высокопроизводительных ИИ-серверов, стоящих чрезвычайно дорого. В 2024 году DIGITIMES Research прогнозирует продолжение этой тенденции и спрос на замену серверов общего назначения, что приведёт к увеличению доходов тайваньских производителей серверов на 15 %. Несмотря на сокращение заказов со стороны облачных провайдеров (CSP) на серверы общего назначения, а также связанные с ними услуги и оборудование, Foxconn (Hon Hai Precision Industry) в 2023 году осталась на первом месте по выручке от продаж серверов среди тайваньских производителей. По оценкам, в 2024 году Foxconn Group сохранит лидерство вследствие большого объема заказов на новые процессоры Amazon Graviton и роста продаж новых решений NVIDIA во II половине года. Ожидается, что доходы Foxconn от продаж серверов вырастут почти на 15 %. Компания Wistron Group (включая Wiwynn), занявшая второе место, имела в 2023 году самые стабильные показатели выручки среди тайваньских компаний, снижение которой, по оценкам, составило всего 5,2 %. Wistron является основным поставщиком HGX-модулей NVIDIA A100/H100 и иных несущих плат для ускорителей, которые принесли существенный доход. В 2024 году выручка Wistron Group также значительно вырастет благодаря таким благоприятным факторам, как увеличение поставок как ИИ-серверов для гиперскейлеров, так и фирменных ИИ серверов. Доходы Quanta Computer, занимающей третье место, в 2023 году по серверному направлени. сократились на 9,2 %, поскольку североамериканские облака перенесли часть своих расходов на приобретение дорогостоящих ИИ-серверов и значительно сократили закупки серверов общего назначения. В 2024 году, в связи со существенным увеличением доли ИИ-серверов с более высокой маржинальностью, выручка Quanta может вырасти на 14,5 %. В 2023 году у компании Inventec первое место по объему поставок серверов в виде материнских плат, а по выручке — четвертое. В 2023 году, когда спрос на серверы общего назначения со стороны поставщиков фирменных решений и клиентов CSP после пандемии снизился, выручка Inventec от продажи серверов упала на 9,5 %, что стало самым значительным снижением среди четырех крупнейших тайваньских производителей. Ожидается, что в 2024 году заказы от крупных клиентов возобновятся, а продажи вырастут на 9 %.

16.03.2024 [20:45], Сергей Карасёв

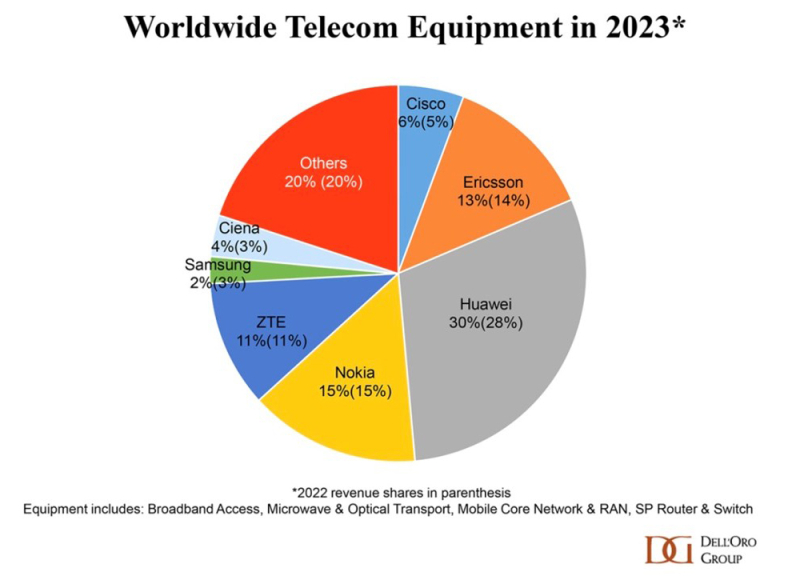

Объём мирового рынка телеком-оборудования в 2023 году пошёл на спад, что не помешало Huawei укрепить своё лидерствоАналитическая компания Dell’Oro Group опубликовала результаты исследования глобального рынка телекоммуникационного оборудования в 2023 году. Отмечается, что после пяти с половиной лет роста отрасль пошла на спад во II половине года. В результате объём отрасли по итогам 2023-го в целом сократился приблизительно на 5 %. Dell'Oro Group учитывает затраты по шести ключевым направлениям. Это решения для организации широкополосного доступа, микроволновых линий, оптических сетей, мобильных базовых сетей (MCN) и сетей радиодоступа (RAN), а также коммутаторы и маршрутизаторы для сервис-провайдеров. Аналитики говорят, что результаты 2023 года оказались хуже прогнозов. К падению доходов, в частности, привело более медленное, чем ожидалось, развёртывание сетей 5G с автономной архитектурой (5G SA). Кроме того, после двух лет значительных инвестиций в PON операторы сократили капитальные затраты на расширение широкополосных каналов для домохозяйств. С региональной точки зрения зафиксирован значительный спад в Северной Америке. Без учёта этого региона весь остальной рынок продемонстрировал рост по итогам 2023 года. Негативное влияние на отрасль продолжают оказывать последствия пандемии COVID-19, из-за которой пострадали цепочки поставок. Плюс к этому на продажи отрицательно воздействуют макроэкономические факторы, высокий уровень инфляции и колебания курсов валют. Huawei, несмотря на санкции со стороны США, по-прежнему сохраняет свои позиции мирового лидера в области телекоммуникационного оборудования. Доля этой китайской компании в 2023 году достигла 30 % против 28 % годом ранее. На втором месте находится Nokia, которая контролирует 15 % мирового рынка (как и годом ранее). Замыкает тройку Ericsson, чья доля сократилась с 14 % в 2022 году до 13 % в 2023-м. Затем идут ZTE и Cisco с результатом 11 % и 6 %.

15.03.2024 [11:54], Сергей Карасёв

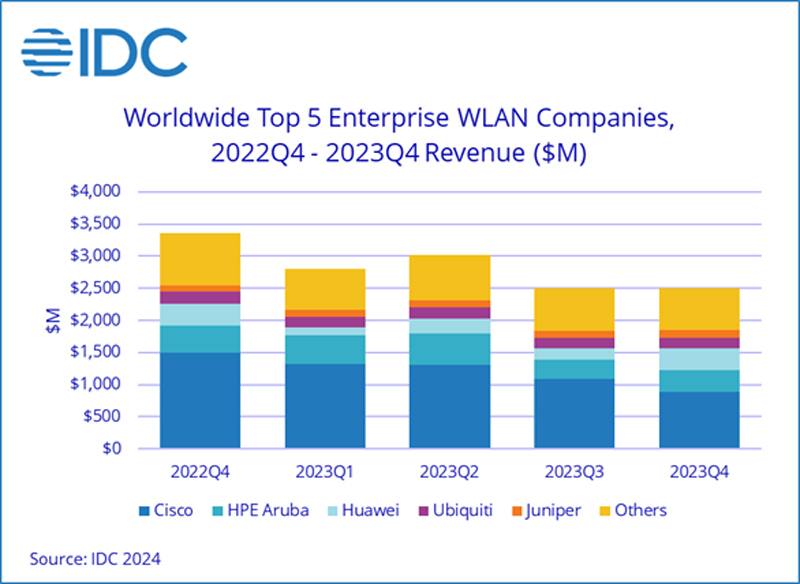

Объём мирового рынка корпоративного WLAN-оборудования приблизился к $11 млрдКомпания International Data Corporation (IDC) опубликовала результаты исследования глобального рынка корпоративного оборудования для беспроводных локальных сетей (WLAN) по итогам 2023 года. Выручка достигла $10,8 млрд, что на 7,6 % больше по сравнению с 2022-м. Отмечается, что в I половине 2023-го продажи корпоративных WLAN-продуктов подскочили на 43,3 % по сравнению с аналогичным периодом 2022 года. Однако во II полугодии выручка снизилась на 16,6 % в годовом исчислении. Такая ситуация объясняется тем, что клиенты, получив оборудование WLAN, приступили к модернизации своих сетей, а количество новых заказов снизилось. Потребительский сегмент WLAN в 2023 году сократился на 12,8 % по сравнению с 2022-м. При этом устройства стандарта Wi-Fi 6 обеспечили приблизительно 64,1 % всей выручки, Wi-Fi 5 — около 26,5 %. Внедрение Wi-Fi 6E в потребительском сегменте находится на начальной стадии.

Источник изображения: IDC В корпоративном секторе продажи точек доступа Dependent Access Point стандарта Wi-Fi 6E между III и IV кварталами 2023 года увеличились в денежном выражении на 11,7 %. Такие решения обеспечили 22,6 % продаж в деньгах и около 10,0 % в штуках. На изделия Wi-Fi 6 пришлось 72,8 % поставок в денежном выражении и 77,5 % в натуральном. Крупнейшими производителями WLAN-решений на корпоративном рынке в 2023 году стали Cisco (42,6 % в денежном выражении), HPE Aruba Networking (14,6 %), Huawei (8,0 %), Ubiquiti (6,1 %), CommScope (4,4 %) и Juniper Networks (4,1 %). С географической точки зрения продажи WLAN-оборудования в США в 2023 году увеличились на 20,6 % по сравнению с предыдущим годом, в Канаде — на 14,5 %. В Азиатско-Тихоокеанском регионе (исключая Японию и Китай) зафиксирован рост на 6,2 %, в Европе, на Ближнем Востоке и в Африке (EMEA) — на 1,6 %, в Латинской Америке — на 25,1 %. В Китае продажи упали на 17,5 % в годовом исчислении.

14.03.2024 [18:35], Руслан Авдеев

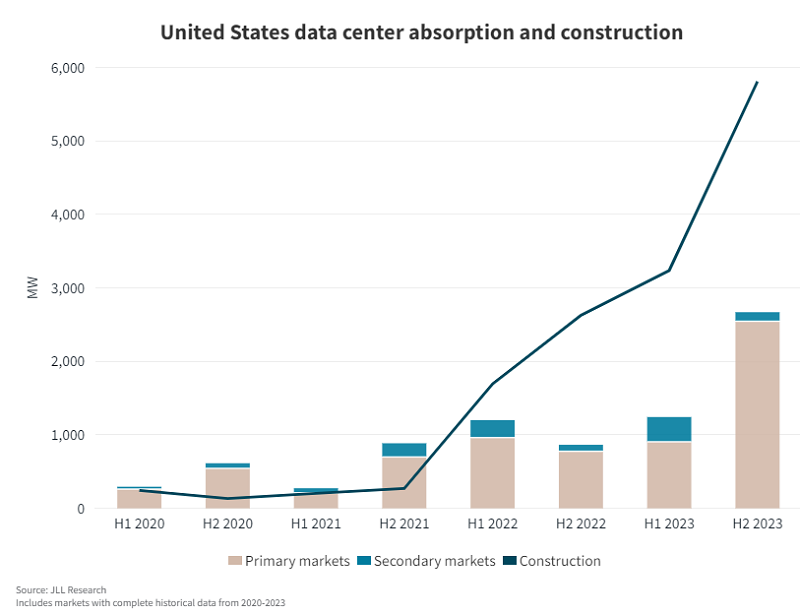

Спрос на ИИ и дефицит ёмкости взвинтили цены на аренду ЦОД в СШАСпрос на дата-центры в Северной Америке и не думает снижаться. По данным JLL и CBRE, цены на их использование взлетели до рекордных отметок. Datacenter Dynamics сообщает, что рост спроса совокупно с нехваткой энергетической ёмкости привели к дефициту мощностей и росту числа предварительных договоров об аренде. Повышенный спрос эксперты во многом связывают с развитием ИИ и больших языковых моделей (LLM), набирающих популярность и требующих много энергии. В результате растут запросы на энергию и инфраструктуру. В докладе JLL сообщается, что спрос буквально бьёт все рекорды, и запрос на новые ЦОД распространяется за пределы ключевых рынков в поисках доступной энергии. При этом большая часть вводимых в текущем году мощностей уже забронирована. Недостаток свободных мощностей привёл к тому, что операторы обращаются к «вторичным» рынкам, на которые теперь приходится почти 20 % строящихся кампусов. Самым быстрорастущим рынком в плане строительства стал Солт-Лейк-Сити (Юта), город готов как минимум удвоить ёмкость ЦОД. В 2023 году объёмы строительства уже достигли рекордных значений, сейчас на первичных рынках строятся ЦОД на 3,01 ГВт, причём 83 % из них уже арендованы. Уровень свободных мощностей в 2023 году оставался рекордно низким — 3,7 %, а в январе 2024 года в Северной Вирджинии этот показатель был и вовсе критическим — 0,2 %. По мере заполнения первичных рынков, внимание переключается на второстепенные. Особенно это актуально для ИИ-проектов, для которых время задержки обычно не играет существенной роли. Осваиваются территории даже в странах Латинской Америки. Предполагается, что в некоторых регионах в ЦОД будет перенаправляться энергия, ранее предназначавшаяся для других задач. Строительство с нуля — лишь часть новых проектов. Часто расширяются уже существующие объекты, во всяком случае повышается их плотность в мегаваттах на единицу площади. Недостаток земли привёл к необходимости строить многоэтажные ЦОД, а современные технологии позволяют создавать объекты с типовой ёмкостью более 100 МВт. ЦОД стали привлекать внимание инвесторов в качестве объекта альтернативных вложений, растут и требования клиентов к размерам дата-центров, а с ними и запросы на инвестиции и увеличение скорости строительства.

Источник изображения: JLL Research По информации CBRE, восемь первичных рынков ЦОД США выросли в 2023 году на 26 %. Северная Вирдижиния продолжает оставаться крупнейшим, в том числе в мире. Ёмкость ЦОД на первичном и вторичном рынках превышает 5,3 ГВт. По данным Newmark, к концу десятилетия энергопотребление ЦОД в США достигнет и вовсе 35 ГВт. Как сообщает CBRE, средняя запрашиваемая стоимость аренды снизилась на 16,9 % с 2013 по 2021 гг. Но уже в 2023 году этот показатель вырос на 18,6 % на первичных оптовых рынках колокейшн-сервисов, с $137,86 кВт/мес до $163,44 кВт/мес при аренде 250–500 кВт, а годом ранее цены выросли на 14,5 %. По словам представителя CBRE, на рынке ЦОД в прошлом году наблюдался рекордный рост цен.

11.03.2024 [13:41], Сергей Карасёв

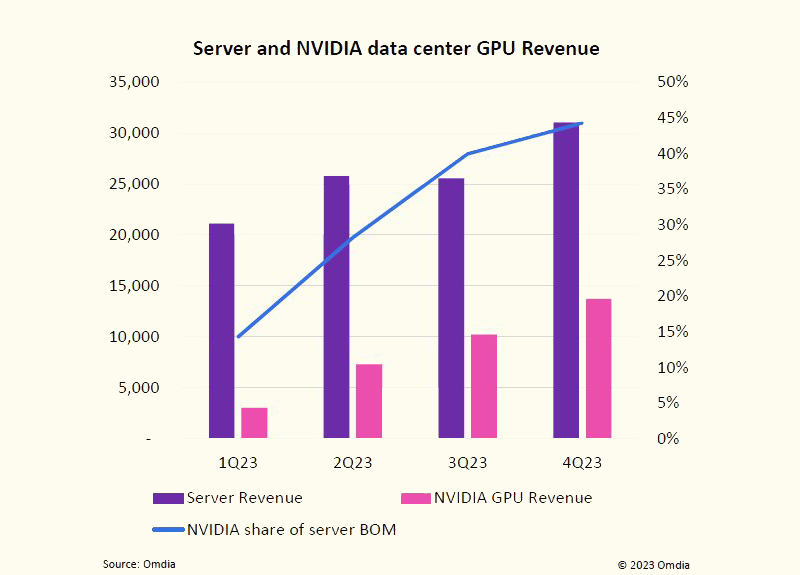

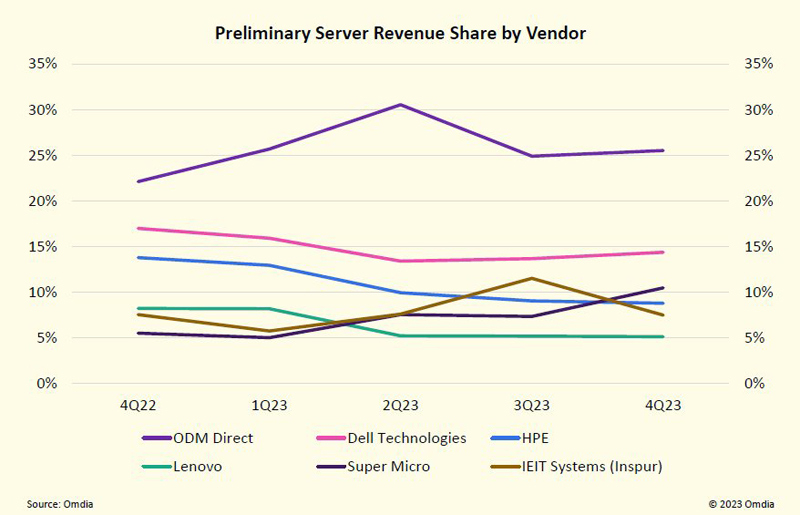

Рынок серверов растёт в деньгах, а NVIDIA оказывает ключевое влияние на его развитиеОбъём мирового рынка серверов увеличивается в денежном выражении, но продажи в штуках сокращаются, о чём, как сообщает The Register, говорится в исследовании Omdia. Дело в том, что заказчики смещают фокус на закупку более дорогих систем для обучения или запуска моделей ИИ и решения НРС-задач. По оценкам Omdia, в IV квартале 2023 года продажи серверов достигли приблизительно $31 млрд. Это на 12,7 % больше по сравнению с аналогичным периодом 2022-го и на 21,5 % больше по отношению к III четверти 2023-го. Вместе с тем в штучном выражении отгрузки оказались значительно ниже прогнозов. За квартал было реализовано от 2,8 до 2,9 млн серверов, что на 500 тыс. меньше ожидаемого значения. Результат оказался самым низким с 2017 года.

Источник изображений: Omdia Omdia отмечает, что объём поставок серверов во многом зависит от доступности ИИ-ускорителей NVIDIA. По оценкам, на изделия NVIDIA в настоящее время приходится в среднем 44 % от общей стоимости компонентов серверов. Для сравнения: в начале 2023 года этот показатель составлял примерно 15 %. Наблюдающаяся картина свидетельствует о стремительном развитии ИИ-сегмента в целом и генеративных систем в частности. На этом фоне быстро растёт выручка NVIDIA в сегменте дата-центров. Аналитики Omdia оценивают продажи ускорителей NVIDIA на базе GPU для ЦОД в $13,7 млрд по итогам IV квартала 2023 года. Это в несколько раз больше по сравнению с I четвертью 2023-го. Фактически, отмечает Omdia, именно NVIDIA определяет тенденции развития серверного рынка. При этом тесные партнёрские отношения с NVIDIA для производителей ЦОД-оборудования являются одним из наиболее значимых критериев успеха. В подтверждение этому Omdia приводит тот факт, что компания Supermicro в течение 2023 года увеличила свою долю в общем объёме выручки на серверном рынке вдвое — с 5 % до 10 %: этому способствовали продажи ИИ-систем. В результате, в IV квартале 2023-го Supermicro смогла обойти HPE.  Ещё одним фактором падения поставок серверов в штучном выражении является то, что гиперскейлеры продлевают срок эксплуатации оборудования. По оценкам Omdia, средний срок службы серверов, расположенных в корпоративных ЦОД или на колокейшн-площадках, теперь достигает 7,6 года, тогда как крупные операторы дата-центров довели это значение в среднем до 6,6 года.

09.03.2024 [13:51], Сергей Карасёв

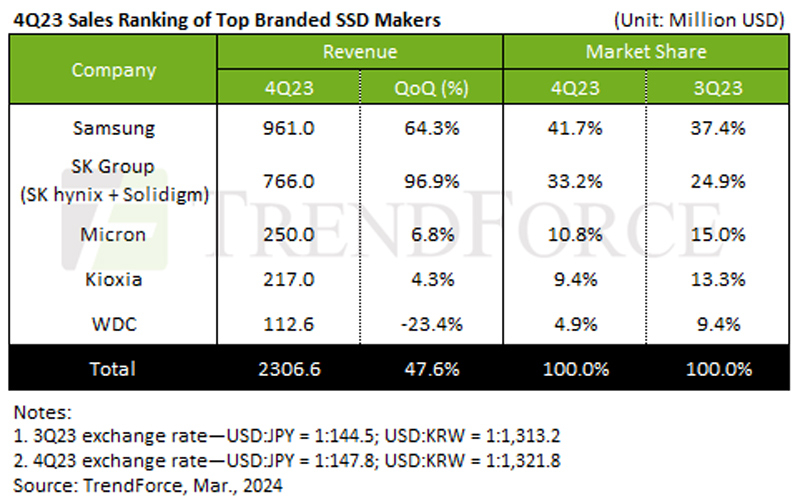

Продажи корпоративных SSD взлетели в IV квартале 2023 года, а сами накопители подорожалиКомпания TrendForce опубликовала результаты исследования мирового рынка SSD корпоративного класса в IV квартале 2023 года. В течение рассматриваемого периода цены на накопители указанного типа выросли более чем на 15 % в квартальном исчислении. Кроме того, наблюдалось увеличение спроса на SSD со стороны производителей серверов. В результате, продажи накопителей в денежном выражении взлетели на 47,6 % по сравнению с III четвертью 2023 года, достигнув примерно $2,31 млрд. Сокращение объёмов складских запасов и восстановление покупательной активности, по мнению аналитиков, приведёт к тому, что контрактные цены на SSD в I квартале 2024-го поднимутся более чем на 25%. Ожидается, что это будет способствовать росту выручки на 20% в квартальном исчислении.

Источник изображения: TrendForce Крупнейшим игроком рынка корпоративных SSD в IV квартале 2023 года осталась компания Samsung с ростом на уровне 64,3 % и результатом $961,0 млн. Доля южнокорейского поставщика достигла 41,7 % против 37,4 % кварталом ранее. На втором месте в рейтинге находится SK Group, которая зафиксировала самые высокие темпы роста: плюс 96,9 % квартал к кварталу. Итоговая выручка составила $766,0 млн, а рыночная доля — 33,2 %. Компания отмечает хороший спрос на SSD со стороны ключевых клиентов в Северной Америке. Замыкает тройку Micron, у которой выручка увеличилась на 6,8 % — до $250,0 млн благодаря повышению контрактных цен. Однако доля в квартальном выражении упала с 15,0 % до 10,8 %. Компания внедряет продукты с поддержкой PCIe 4.0 и готовится к распространению SSD на основе 232-слойной флеш-памяти. На четвёртом и пятом местах располагаются соответственно Kioxia и Western Digital, у которых доли составили 9,4 % и 4,9 %. При этом Kioxia нарастила продажи на 4,3 % — до $217,0 млн, а Western Digital сократила их на 23,4 % — до $112,6 млн, что объясняется снижением спроса на флагманские продукты.

03.03.2024 [22:18], Сергей Карасёв

Отгрузки серверов в 2024 году увеличатся всего на 2 %, а поставки ИИ-платформ будут расти быстрее всегоКомпания TrendForce обнародовала прогноз по мировому рынку серверов на 2024 год. Аналитики полагают, что в штучном выражении продажи незначительно увеличатся по сравнению с предыдущим годом, а основным драйвером отрасли останется ИИ. Отмечается, что из-за высокого уровня инфляции и сокращающихся капитальных затрат в корпоративном секторе спрос на серверы пока не вернулся к показателям, наблюдавшимся до начала пандемии COVID-19.

Источник изображения: Supermicro В 2023 году отгрузки систем зафиксированы на отметке примерно 13,4 млн единиц — это на 6 % меньше по отношению к 2022-му. В 2024 году, полагают специалисты TrendForce, поставки поднимутся на 2 %, оказавшись на отметке 13,7 млн штук. При этом на долю ИИ-серверов придётся около 12,1 %. Практически все крупные игроки увеличили срок службы серверов общего назначения и теперь вкладываются именно в ИИ-решения. Ожидается, что Foxconn продемонстрирует самые высокие темпы роста — около 5–7 % в годовом исчислении. Этому будут способствовать заказы на платформы Dell 16G, AWS Graviton 3/4, Google на базе AMD EPYC Genoa и Microsoft Gen9. В сегменте ИИ Foxconn получила заявки от Oracle и AWS. Inventec, согласно прогнозам TrendForce, займёт второе место по темпам роста с показателем до 3 %. Говорится о заказах на системы AWS Graviton 3/4, а также на серверы Google с чипами EPYC Milan и Genoa. А во II половине текущего года Google начнёт внедрять серверы на базе EPYC Bergamo. Помимо заказов от североамериканских гиперскейлеров, ожидается высокий спрос со стороны китайских клиентов, таких как ByteDance. По оценкам, поставки ИИ-серверов Inventec достигнут 10–15 % от общемирового объёма отгрузок. Темпы роста продаж Quanta Computer и Supermicro останутся на уровне 2023 года. Quanta сталкивается с рядом неопределённостей, наиболее значимыми из которых являются существенное сокращение заказов на серверы общего назначения у Meta✴ и снижение спроса на платформы Intel со стороны Google, которая сместила фокус на решения AMD. Ожидается, что Quanta нарастит поставки ИИ-серверов благодаря заказам от североамериканских облачных провайдеров, включая Microsoft Azure и AWS. Вместе с тем Supermicro сосредоточится на развитии ИИ-сегмента. Однако аналитики прогнозируют затишье по направлению серверов общего назначения. Высокопроизводительные ИИ-серверы Supermicro применяются в том числе в дата-центрах CoreWeave и Tesla. Компания также активно расширяет сотрудничество с Apple и Meta✴.

01.03.2024 [13:38], Сергей Карасёв

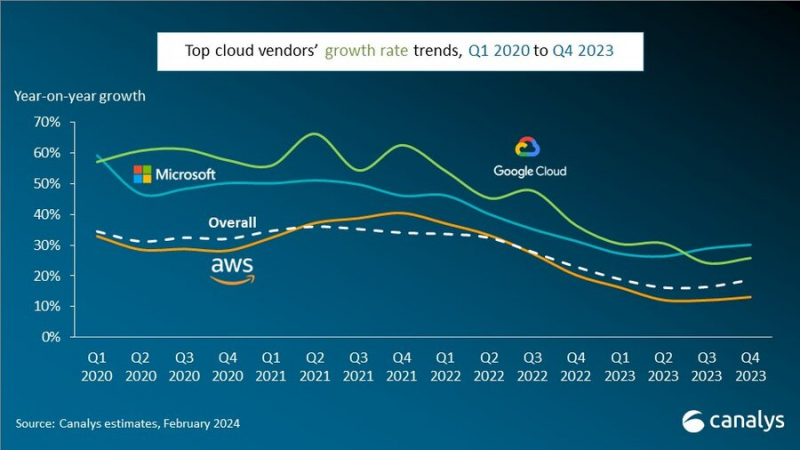

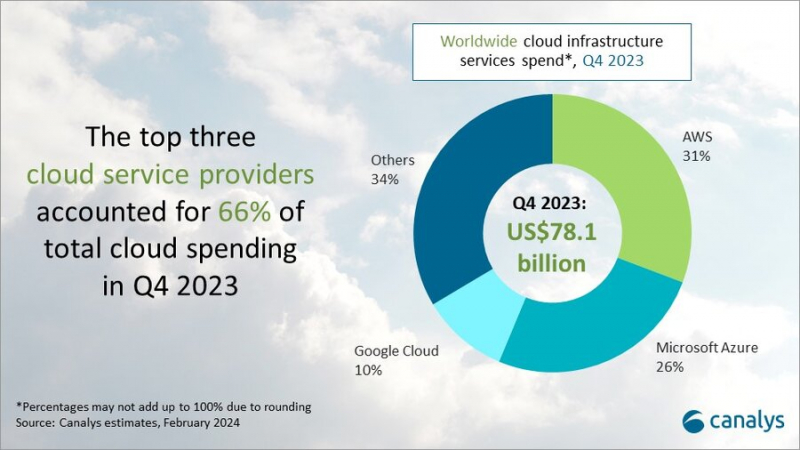

Объём мирового рынка облачных инфраструктур в 2023 году достиг $290 млрдКомпания Canalys представила результаты исследования мирового рынка облачных инфраструктур в IV квартале и 2023 году в целом. Отрасль продолжает развиваться, чему способствует стремительный рост спроса на услуги, связанные с генеративным ИИ и машинным обучением. В последней четверти 2023-го объём рынка достиг $78,1 млрд. Это на 19 %, или на $78,1 млрд, больше по сравнению с аналогичным периодом предыдущего года. Затраты в 2023 году в целом составили $290,4 млрд по сравнению с $247,1 млрд в 2022-м. Таким образом, зафиксирован рост примерно на 18 %. Крупнейшим мировым поставщиком облачных услуг остаётся Amazon Web Services (AWS) с долей приблизительно 31 % по итогам IV квартала 2023 года. Выручка компании увеличилась на 13 % в годовом исчислении. На втором месте располагается Microsoft Azure с долей около 26 % и ростом выручки на 30 % по отношению к последней четверти 2022-го. Замыкает тройку платформа Google Cloud, у которой выручка в годовом исчислении поднялась на 26 %, а рыночная доля оказалась на отметке 10 %. Canalys отмечает, что в совокупности три названные компании занимают две трети — 66 % — глобального облачного рынка. Все прочие игроки сообща удерживают 34 %. Ожидается, что в дальнейшем расширению отрасли будут способствовать новые приложения на базе ИИ, а также большие языковые модели. Аналитики прогнозируют, что в 2024 году объём рынка в денежном выражении увеличится на 20 %. Если эти ожидания оправдаются, суммарные затраты могут достичь почти $350 млрд. |

|